爱定投第5期:基金定投之慧眼识珠

一、确定投资目标

基金定投组合的设定,投资者主要考虑两方面因素:

(一)、风险承受力如何?高风险高收益(例如收益率10%,上下波动20%),还是低风险低收益(例如收益率4%,上下波动1%),亦或二者之间或更极端的。理论上不存在低风险高收益的投资选择。

(二)预计投资多久?长期(5年以上)还是短期(5年以内)?

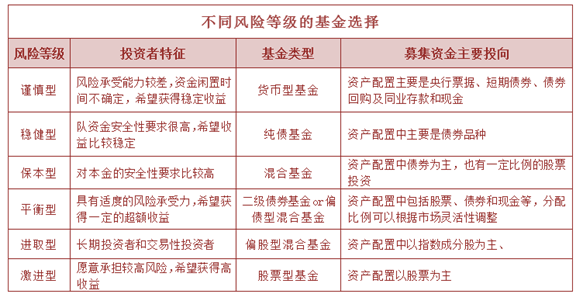

风险等级从小到大可以分为谨慎性、稳健型、保本型、平衡型、进取型和激进型。谨慎型投资者适合货币型基金,稳健型投资者适合纯债基金、平衡型投资者适合二级债基、偏债混合型基金,进取型投资者适合偏股混合型基金,激进型投资者适合股票型基金。

定期定额长期投资复利效果可分散股市剧烈波动、基金净值起伏的短期风险,只要能坚守长期投资原则,波动幅度较大的基金更能获较高收益,而且风险较高的基金长期回报率一般胜过风险较低的基金。因此,如果有较长期的理财目标,如五年以上不妨选择波动较大的基金,而如果是二、三年以内的目标,可以选业绩较平稳的基金为宜。

二、资产组合&动态平衡

保持资产组合的产品权重

一般我们谈及定期定额投资,往往只是针对一个基金或者一类基金。也可以采用资产组合和动态平衡的策略。

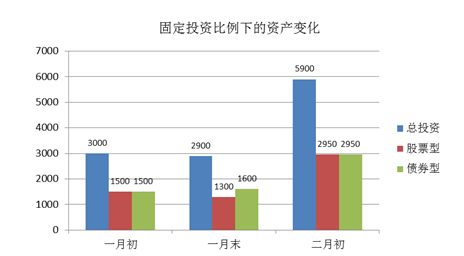

比如我们决定每月3000元构筑一个50%股票型基金和50%债券型基金的定投组合,那么最初时每月定投资金将各有1500元进入债券型基金和股票型基金。不过若经过一个月的变化,股票型基金下跌至1300元,而债券却上涨至1600元,那么为了维持50:50的资产配置,我们就要在定投过程中进行动态平衡,即投入1650元至股票基金,使其总市值达到2950元,投入1350元,使债券基金同样市值达到2950元,两者比例继续保持50:50。与此类似,若再下月股票基金大涨使其占总资产比例超过50%,则相应减少当月的投入额甚至减持部分份额,使其比例回到预定的50%上。

上述方法,在每月投入固定的前提下,同样可以实现如价值平均法那样低买高卖的定投策略,更为适应普通投资者的需求。

定期调整资产组合的产品权重

在资产组合&动态平衡的策略下,并不追加或者减持总体基金份额,而是调整股票、债券两类资产的比重。

比如当市净率高于4.5倍时,要将已持有的股票型基金和债券型基金比例调整为50:50,同时每月也按照50:50动态平衡定投额;当市净率低于2.5倍时,其会选择将已持有的股票型基金和债券型基金比例调整为90:10,同时每月也按照此比例动态平衡定投额,这样既可以保证每月定期定额金额不变,又能够调整投入股市基金的份额,从而实现定期定额的优化。

三、如何选择业绩优秀的基金

基金累计净值增长率

基金累计净值增长率 = (份额累计净值-单位面值)÷单位面值

增长率越高,表示该基金在某一时段内的业绩表现越好。当然,基金累计净值增长率的高低,还应该和基金运作时间的长短联系起来看,如果一只基金刚刚成立不久,其累计净值增长率一般会低于运作时间较长的可比同类型基金。

基金分红比率

基金分红比率 = 基金分红累计金额÷单位面值

因为基金分红的前提之一是必须有一定的盈利,如果一只基金的分红比率较高,能实现分红甚至持续分红,可在一定程度上反映该基金较为理想的运作状况。

将基金收益与大盘走势相比较(适用于股票型基金定投)

如果一只股票型基金大多数时间的业绩表现都比同期大盘指数好,那么这只基金的管理是比较有效的,选择这种基金进行定期定额投资,风险和收益都会达到一个比较理想的匹配状态。

基金的标准差

标准差反映了计算期内总回报率的波动幅度。标准差越大,波动越大,收益就像过山车。大家选择定投基金,考虑的是长期投资,是基金的收益的稳定性,可以通过标准差进行参考。

将基金收益与其他同类型的基金比较

一般来说,风险不同、类别不同的基金应该区别对待,将不同类别基金的业绩直接进行比较的意义不大。对于历史业绩差不多的几只基金品种,要重视基金费率方面的差别,如是否有后端收费,管理费和托管费是多少(指数基金尤为重要)。

风险提示:请充分了解基金定期定额投资和零存整取等储蓄方式的区别,定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

基金过往业绩及其净值高低并不预示未来业绩表现。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利,也不保证最低收益。基金投资有风险,投资需谨慎。投资者投资基金前,请认真阅读《基金合同》、《招募说明书》等法律文件。

相关文章:

- · 爱定投|市场低位,定投还是一次性买入2018-08-01

- · 爱定投|定投与市场波动2018-06-25

- · 爱定投|形成纪律性的长期投资2018-06-25

- · 爱定投第6期:基金定投之灵活策略2018-06-20

- · 爱定投第3期:基金定投之因机而变2018-06-15